7月12日晚间,康缘药业披露2023年上半年业绩,拉开了A股中报大戏的帷幕。

中报行情成了当前市场关注的热点。笔者认为,不仅要关注公司的短期业绩变化和财务数据,更要看重长期、底层投资逻辑。对于投资者来说,宏观经济走势、政策影响、公司成长是否具有可持续性等,都具有重要参考意义。看清这些底层逻辑,才能更好地践行好行业、好公司、好价格的“三好”准则。

首先,宏观经济长期稳定向好,是上市公司向好发展的底层逻辑。

今年以来,随着各项政策措施发力显效,我国宏观经济指标实现恢复性增长。国家统计局在解读5月份经济数据时表示,尽管面临压力和挑战,但我国经济长期向好基本面没有改变,韧性强、潜力大、空间广的特点明显。

7月11日,人民银行公布数据显示,初步统计,2023年上半年社会融资规模增量累计为21.55万亿元,比上年同期多4754亿元。其中,对实体经济发放的人民币贷款增加15.6万亿元,同比多增1.99万亿元。

其次,政策加持,是相关行业景气度回升、不断向好的底层逻辑。

进入2023年,我国经济活动持续恢复,各行业均呈现不同程度复苏。近期聚焦促进汽车、家电、住房等重点消费领域,瞄准带动和扩大民间投资等,提出了一系列新举措。

受益于政策支持、消费回暖,汽车、家电等行业已经显露出复苏趋势。

数据是最好的佐证。中国汽车工业协会7月11日发布的最新数据显示,上半年,我国汽车工业多项经济指标创历史新高。1月份至6月份,汽车产销量分别达到1324.8万辆和1323.9万辆,同比分别增长9.3%和9.8%。其中,新能源汽车延续快速增长势头。

此外,上市公司业绩增长超预期,是A股市场具有中长期配置价值的底层逻辑。

尽管目前仅有部分公司预告上半年业绩,但上市公司的整体业绩增长也可从中一窥。

据同花顺数据统计,截至7月12日收盘,A股市场有305家公司发布上半年业绩预告,其中,有239家预喜,占比近八成。从申万一级行业看,预喜公司主要集中在汽车、电力设备(26家)、机械设备(26家)和医药生物(21家)等四行业。

上市公司的价值不是炒出来的,在关注公司业绩和财务指标的同时,还要深入研究公司发展是否具有持续性、是否具有核心竞争力,培养价值投资、长期投资理念。

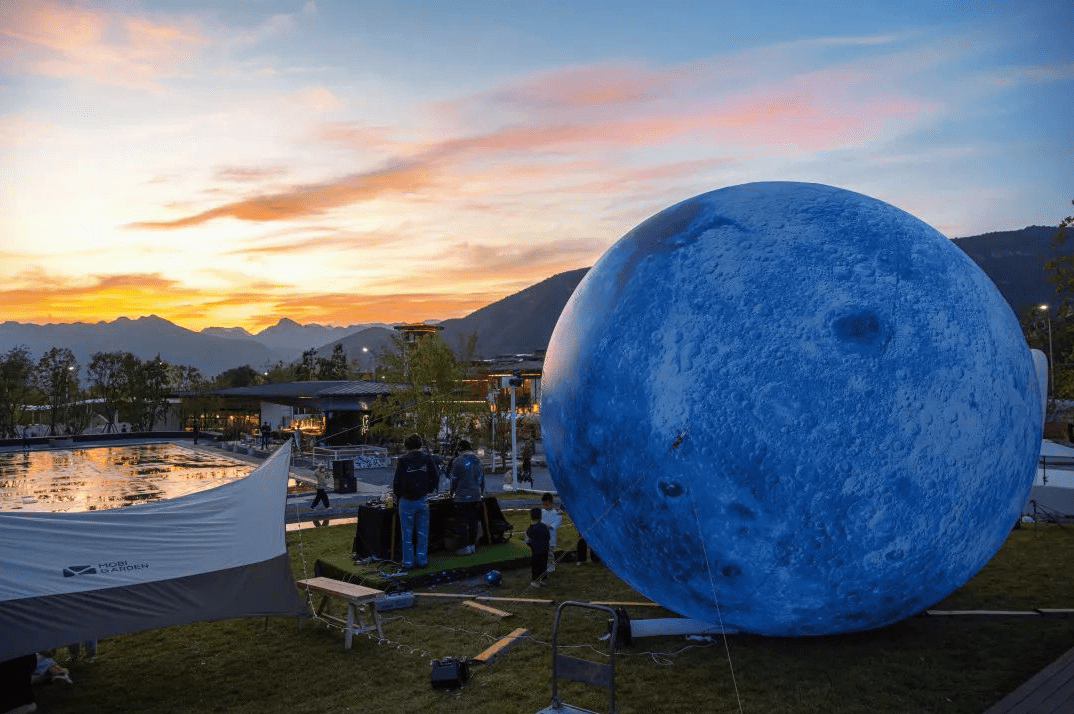

拨云见月,增长可期。当前,A股市场机会大于风险已成共识。我们有理由相信,随着稳增长政策发力和内需的持续修复,上市公司整体业绩将持续企稳回升。